当下正值六月第三周,公募基金上半年业绩进入冲刺阶段。

iFinD数据显示,截止6月14日,内地主动权益类基金今年以来收益率排行上,东财数字经济混合、宏利景气领航以及宏利景气智选暂居前三,今年以来收益率均超32%;此外,今年以来收益率超过30%的基金达到6只。而长期处于排行第一的博时成长精选则退居第9位,今年以来收益率录得28.69%。

尽管这一排名并不能准确反映今年上半年公募基金行业最终成绩单,但仍可为投资者提供一个参考。

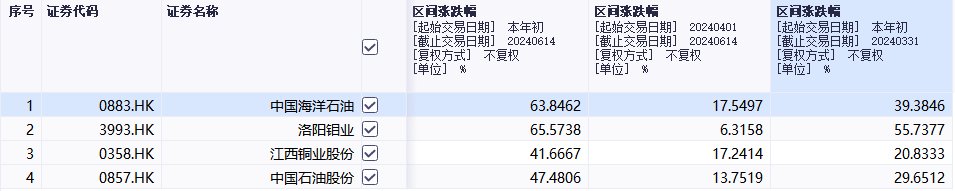

部分主动权益基金今年以来收益率,数据来源:iFinD

人工智能弯道超车

iFinD数据显示,截止6月14日,主动权益基金今年以来收益率TOP10基金,清一色以AI、人工智能、数字经济为主。

罗擎管理的东财数字经济以33.04%的收益率暂列主动权益基金今年以来收益率排行榜第一名。具体说看,该基金的前三大重仓股为“易中天”(中际旭创(300308)、天孚通信(300394)、新易盛(300502)),持仓占比均超过9%;此外还包括通富微电(002156)、胜宏科技(300476)、沪电股份(002463)等先进封装、PCB等人工智能产业链细分龙头股。

一季度,罗擎大局加仓,前十大重仓股中6只股连续增持,此外,胜宏科技、罗博特科(300757)、富创精密和鼎通科技均为新进前十大重仓股。罗擎指出,本产品在接下来的二季度将继续重点关注AI算力及应用领域和电子特别是存储板块出现的行业变化。

宏利基金王鹏管理的6产品闯进前10。与东财数字经济坚守人工智能赛道不同,王鹏则是由两年前的新能源赛道切换至人工智能赛道,基金风格发生大幅漂移。

2021年,王鹏在新能源行情中崭露头角,宏利转型机遇一度成为近三年期的冠军基金,他因此被市场誉为“翻倍基”掌舵人、“牛股猎手”等。然而,2023年以来,随着新能源市场回调,他管理的6只产品跌超20%,在同类基金中排名靠后。

从去年到今年,王鹏旗下产品排名经历了大幅变动,从其持仓换股角度看,新能源产业链相关个股全部消失,重仓的公司主要来自人工智能领域。以宏利成长混合为利,其前十大重仓股中人工智能相关个股有6只,此外还有诸如医药股九典制药(300705)、以及消费电子股传音控股、石头科技等。

从其重仓股票来看,王鹏对沪电股份、工业富联(601138)、新易盛、天孚通信以及中际旭创情有独钟,占基金净值比均超过了9%。

从罗擎和王鹏重仓个股名单来看,出现多只大牛股。尤其是新易盛年内涨幅已翻倍,自4月以来至6月14日,股价涨幅超60%。工业富联今年以来涨幅超80%,胜宏科技今年以来股价涨幅达78.97%。

高股息放慢脚步

今年二季度以来,风光一时的高股息似乎放慢了脚步,长期处于排行第一的博时成长精选则退居第9位,今年以来收益率录得28.69%;另一只高股息基金永赢股息优选以28.58%的收益率跻身第十名。

从去年以来,博时成长精选大手笔调仓换股,华丽转身。在去年一季报中,其第一大重仓股为贵州茅台(600519),持有24400股,在经历了长周期的下跌之后,基金经理王凌霄陆续清仓茅台(600519),将仓位转向资源股。直到今年一季度,该基金前十大重仓股完全被资源股占据。

基金经理王凌霄在一季报中指出,从细分行业上,延续了 2023 年四季度加仓资源品的操作,2024 年全球资源品修复定价的确定性越来越高......除了资源品,我们的投资组合还兼具高股息特征。这并不是我们刻意选择的,而是高股息构成了资源股本身的安全边际。

从其部分重仓股在一季度表现非常强势,然而到了二季度则涨幅放缓。

而其重仓的港股则表现相对更好。

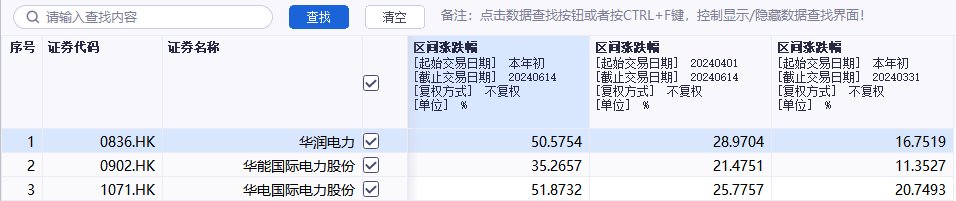

与博时成长精选侧重资源股不同,永赢股息优选则偏爱电力股,同时小幅配置了港口和食品饮料。从其部分重仓股来看,因港股电力股表现相对更强势,进而拉升了整体业绩表现。

同样,该基金重仓的A股电力股一季度表现大幅领先,而到了二季度同样涨幅缩小。

谁能引领接下来行情?

从市场特征上看,科技股与红利概念之间存在“此消彼长”的效应。值得一提的是,4月以来,AI板块交易拥挤度快速回落,红利交易拥挤度仍达历史的85%分位数,处于较高水平。

二季度以来,多个巨头密集发布AI大模型后,国家集成电路产业投资基金三期以及“科特估”概念的影响,人工智能行情从美股扩散到A股。自5月底以来,半导体迎来一波强势上涨,中证半导体产业指数 (931865)14个交易日涨幅超11%。

财信证券指出,一方面,当前下全球处于人工智能产业浪潮期,预计将催生新的产业链及商业模式;另一方面,中国正处于关键科技领域突破、实现产业链自主可控的关键时期,科技行业将迎来快速发展。TMT板块可重点关注算力端的光模块、软件端的计算机、应用端的传媒。

中银证券指出,英伟达2024年一季度业绩再超预期,5月以来国内外大模型厂商纷纷降价,英伟达业绩超预期来看,全球算力需求依然维持旺盛,而伴随国内外主要大模型大幅降价,下游各类垂直端应用有望充分受益于成本的显著下降,进而推动各类垂直应用的商业化进程,垂直应用的蓬勃发展又有望进一步拉动算力需求的提升。

不过,高股息资产依旧是机构们看好的重要方向。

申万宏源证券继续重申“高股息资产是贯穿2024全年主线”的观点,并建议投资者底仓配置电力、电网设备和煤炭等板块;有色金属、银行、龙头白酒股回调则是较佳配置机会;科技成长和出口链中的高景气度资产,如算力龙头、人工智能、汽车电子等概念值得保持关注,但板块全面机会可能要等到2024年第四季度。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com