本文来自微信公众号:氨基观察,作者:武月,题图来自:视觉中国

强者之战注定愈发激烈与精彩。

根据Evaluate发布最新报告,2030年全球药企的总销售额将超过1.7万亿美元。全球十大畅销药物的格局将重塑:诺和诺德占据3席,礼来占据2席,均是减肥药/降糖药;赛诺菲/再生元的Dupixent排在第二位,艾伯维的Skyrizi排在第六位。昔日在前十阵营中占据多数的,罕见疾药物和肿瘤药物“不复荣光”。

当然,尽管如此,肿瘤仍然是最有价值、最吸金的治疗领域,预计2030年所有产品的销售额将超过3700亿美元。2022年这一数字还不过1500亿美元。

巨大的市场,纷争自然不止。随着双抗、ADC、CAR-T等新技术路线的参与,肿瘤领域的战争更是愈发激烈。

Evaluate预计,2030年强生将在达雷妥尤单抗的大力支持,成为肿瘤领域第一,紧随其后的是阿斯利康、默沙东、罗氏和第一三共。10年前,罗氏还是肿瘤霸主,在“三驾马车”专利过期后开始变得有心无力;BMS靠着与Celgene合体,短暂登顶,而后却被挤下前五牌桌……

一个有趣的事实是,尽管血液瘤市场远不及实体瘤,但近年来全球TOP级畅销药中,血液瘤领域的重磅炸弹却多于实体瘤。

无论Evaluate预测中下一个肿瘤霸主强生还是昔日霸主罗氏,都是靠血液瘤重磅炸弹为基础,一步步奠定自己的地位。

为了更进一步,强生正在广泛布局实体瘤,罗氏则想要收复血液瘤失地。在罗氏CEO眼中,在Columvi和Lunsumio的带动下,其血液瘤产品组合正在复兴。

6年后,谁能成为下一个肿瘤之王?强者间的较量,不仅体现在创新与并购的战略博弈,更在于如何引领整个行业走出低谷,步入下一个繁荣的周期。

肿瘤市场大洗牌

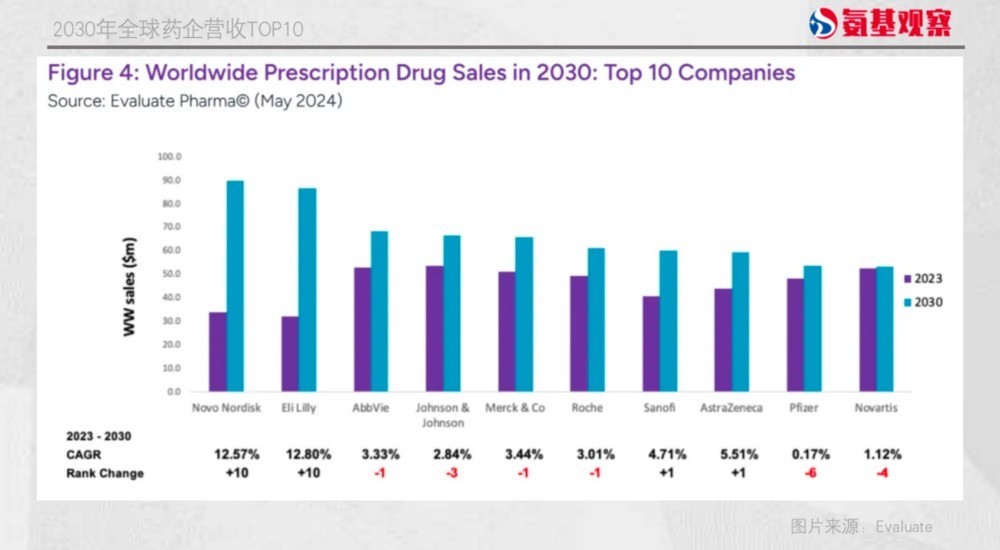

按照Evaluate的预测,2030年全球制药营收TOP10将迎来大洗牌——诺和诺德登顶,礼来第二,艾伯维第三。而此前,诺和诺德被归类为中型企业;4年前,礼来的市值还不到强生的一半。

作为最吸金的制药板块,过去4年来,MNC肿瘤营收五强之争同样愈演愈烈。

罗氏一直是肿瘤药市场最大的巨头,但在“三驾马车”(贝伐珠单抗、曲妥珠单抗和利妥昔单抗)专利过期后,曾经的霸主开始走下坡路。

自2020年起,罗氏不得不让出第一的宝座。这一年,BMS与Celgene两大巨头合体,肿瘤业务的收入体量超过罗氏成为第一巨头。

这只是外部因素。罗氏自身的产品面临更新换代才是核心原因。老“三驾马车”由于受到生物类似药的冲击和疫情导致处方率下降,2020年合计只有129.47亿瑞士法郎的收入,相比2019年同比下降30%。这也造成其肿瘤业务下滑10%,是十大巨头中唯一下滑的一个。

2021年,排名没有发生变化,但到了2022年这种平衡被打破。默沙东、阿斯利康和强生的肿瘤业务收入持续增长,排位得到上升;诺华肿瘤业务同比减少40多亿美元,排名也由第四下滑至第七。

2023年,默沙东凭K药的强劲增势,一举压过多年蝉联第一的BMS,成为新的肿瘤霸主;阿斯利康也凭借肿瘤业务的持续进击,坐稳前五的位置。

从近两年的趋势看,MNC肿瘤营收五强基本固化,默沙东、BMS、罗氏、强生及阿斯利康。但在创新药世界,尤其竞争非常激烈的肿瘤领域,这种固化也只是暂时的。

按照Evaluate的预测,2030年肿瘤TOP5将迎来大洗牌:

强生将在Darzalex的大力支持,成为肿瘤领域第一,紧随其后的是阿斯利康、默沙东、罗氏和第一三共。

按照这一预测,强生、阿斯利康将强势上位,BMS则将被彻底挤出前五阵营。这也不难理解,近两年,BMS在创新方面举步维艰。

尽管O 药、Y药根基仍在,但很难拉动增长,而其CAR-T疗法Abecma、LAG3单抗Relatlimab、S1PR调节剂Ozanimod等新生代基本没一个能打的。典型如Abecma,面对传奇/强生旗下CARVYKTI的进击,毫无还手之力。

现有管线新旧交替、青黄不接,而BMS通过并购交易获得的产品,尚未取得显著成果。

比如其大力押注的ADC资产,与百利天恒达成84亿美元交易,创下全球ADC交易之最,但该管线仍在临床早期,距离兑现收益仍需较长的时间。

强生的进击

强生正在加速布局实体瘤以及ADC资产。这或许是Evaluate预测强生能够成为肿瘤老大的核心之一。

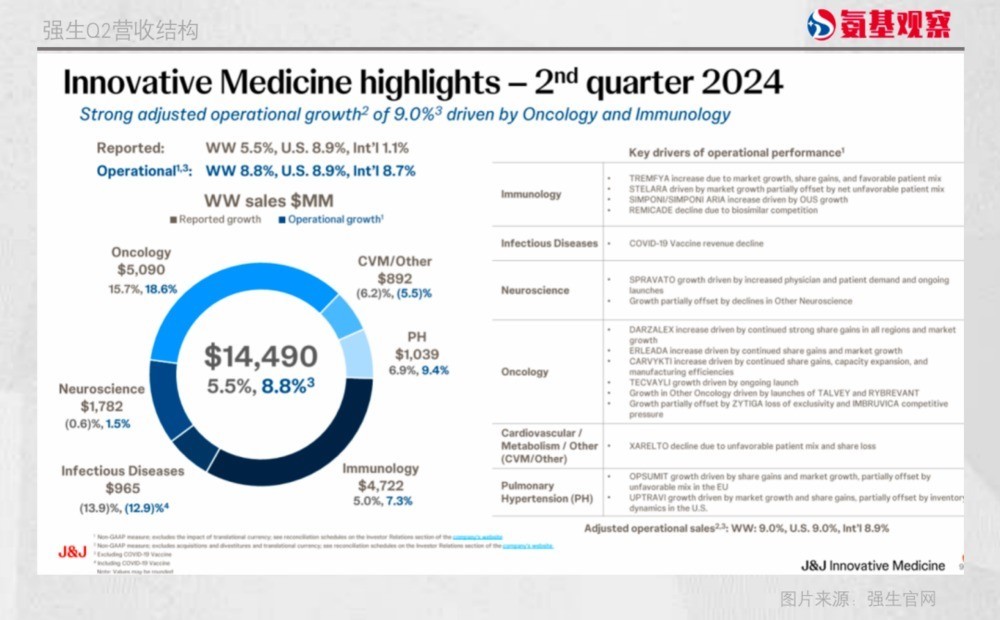

根据最新发布的二季度财报,强生上半年营收为438.3亿美元,同比增长3.3%,其中制药业务上半年收入为280.5亿美元,同比增长3.3%。

从治疗领域来看,肿瘤板块增长强劲,超过自免成为强生收入最多的领域,二季度收入50.9亿美元,同比增长15.7%;达雷妥尤单抗也以55.7亿美元的收入取代乌司奴单抗,成为强生销售额最高的产品。

回看强生的肿瘤布局,通过血液瘤起步,基于自己的临床、商业化优势,不断引进、扩大多发性骨髓瘤的产品组合,让后来者无路可走,进而成为多发性骨髓瘤霸主。

达雷妥尤单抗上市已近十年,依然连创新高;其新的多发性骨髓瘤增长引擎也已经形成,CAR-T产品Carvykti今年上半年销售额3.43亿美元,同比增长81.5%;双抗产品Tecvayli销售额2.68亿美元,同比增长70.2%。

一个有趣的事实是,尽管血液瘤市场远不及实体瘤,但近年来全球TOP级畅销药中,血液瘤领域的重磅炸弹却多于实体瘤。而从其背后的研发企业来看,超过1/2的重磅炸弹源自强生。

今年ASCO大会上,强生释放给外界的一个信号是,将继续重点布局血液瘤领域,比如将围绕两款双抗产品展开临床试验项目。言外之意,其希望进一步拓宽在多发性骨髓瘤领域的护城河,也为其带来更多的潜在增长因子。

只是,血液瘤的市场终究远远小于实体瘤。2023年,其肿瘤领域总体销售额为176.6亿美元,较默沙东(276亿美元)、BMS(264.7亿美元)仍有不小的差距。

为了缩小差距,强生不仅在发力血液瘤,也在加速实体瘤领域的布局,从已获批产品来看,强生在前列腺癌领域的布局初有成效,除了拥有上市产品阿比特龙、阿帕他胺,年初通过初收购Ambrx,获得核心管线PSMA-ADC,进一步巩固了其在前列腺癌领域的地位。

在长期战略中,强生极为强调希望能成为肿瘤领域中的top玩家。执行副总裁Jennifer Taubert在业务审查中表示:在更广泛的肿瘤学领域,公司未来几年每年应该有大约2个新疗法推出。

强生能否凭现有的策略成为下一个肿瘤之王,还有待时间的验证。

罗氏的反击

三驾马车之后,面对巨大的专利悬崖缺口,罗氏近几年的爬坑之路颇为艰辛。好在目前已经有几个新的支柱开始崛起,包括眼科双抗Vabysmo、血友病双抗Emicizumab、新一代CD20单抗Ocrelizumab。

尤其Vabysmo已然展现出冲击再生元阿柏西普的潜力。作为2022年才获批上市的眼科药物,Vabysmo去年的销售额达到26.34亿美元,同比增长324%,成为罗氏的最强增长动力;今年一季度,Vabysmo销售额达8.47亿瑞士法郎,同比增长108%。

而就在7月17日,罗氏公布了Vabysmo在用于糖尿病性黄斑水肿(DME)的长期临床RHONE-X数据。

结果显示,在长达4年的随访时间里,Vabysmo耐受性良好。有至少90%的治疗组患者实现了DME症状消失。基于此,罗氏首席医疗官Levi Garraway表示Vabysmo优异的长期数据,进一步证明了该药物有潜力成为DME的标准疗法。

这或许意味着,罗氏新“三驾马车”将加速放量。而新旧马车的交替,则意味着产品布局重心从肿瘤领域拓展至神经科学和眼科三大领域。

对于罗氏来说,这是好事,但反过来,这也衬托了其肿瘤业务的“没落”。

两年前,罗氏在肿瘤学家心目中还是排名第一的存在,到了今年,已经跌出前三。

根据美国生物医药咨询公司ZoomRx的报告,今年的肿瘤学前三被默沙东、阿斯利康和BMS占据。

ZoomRx使用30个主要癌症药物药企的评分系统(满分100分)来衡量肿瘤学家的看法。其中,默沙东拿到了80分,以一分之差险胜排名第二的阿斯利康。ZoomRx在报告中表示,阿斯利康是一个强有力的挑战者,因为其产品组合比默沙东更加多样化。

ZoomRx上一次开展肿瘤学家调研是在2022年,当时规模更大,涉及来自美国和欧盟五国(法国、德国、意大利、西班牙和英国)的约250名肿瘤学家。当时的罗氏评分最高,且在所有地区的专家眼中都是领先地位。

市场环境时刻处于变化之中,对于罗氏来说,其在血液领域的领军地位毋庸置疑,但自利妥昔单抗专利过期后,其在自己最为强势的血液学领域,节节败退。血友病双抗Emicizumab和CD79b靶向ADC Polivy的崛起,阻止了这一颓势。罗氏预计,Polivy将占据一线弥漫性大B细胞淋巴瘤(DLBCL)约65%的市场份额。

这得益于去年Polivy适应症的前移。2021年8月,一项Polivy联合化疗方案(R-CHP)的关键临床3期研究显示:Polivy+R-CHP一线治疗DLBCL,将患者疾病进展、复发或死亡风险降低了27%。

经历重重监管审批,2023年4月Polivy获FDA批准,与R-CHP联用一线治疗DLBCL患者,成为20年来首个DLBCL的一线治疗方案。自此,Polivy快速放量,2023年全球销售额实现翻倍增长,成功突破10亿美元。

罗氏CEOTeresa Graham表示,“我们还有四到五年的时间才能期待一线DLBCL领域的竞争,这不仅意味着我们可以巩固Polivy作为护理标准的地位,而且还为我们提供了自己的机会,通过开发新的内部组合来进一步提高护理标准。”

目前,罗氏正在探索Polivy + CD20xCD3 双特异性抗体Lunsumio二线治疗DLBCL;Polivy+ CD20xCD3双特异性抗体Columvi + R-CHP一线治疗DLBCL等。

随着Lunsumio、Columvi的加入,罗氏预计,到2026年其血液学产品的销售额有望实现14%的复合年增长率。大部分增长归因于Lunsumio治疗滤泡性淋巴瘤(FL)和Columvi治疗DLBCL的潜力。

在Teresa Graham看来,这些罗氏血癌产品组合的“复兴”。这会是罗氏在肿瘤领域重回巅峰的开端吗?

总结

有人来、就得有人走,这就是江湖。这是一场永恒的更迭与挑战,肿瘤江湖亦是如此。

当然,这并没有真正的输赢之论,因为剧情常有翻转,正如科学的成功很难被规划一样。这些大药企历经岁月沉淀、战略调整,它们在某一战场的凯旋,或许正是另一场战役的挫败。

而对于所有人来说,如何在肿瘤这一兵家必争之地获得长远发展,自然也需要千般谋划。

过去两年,我们见证了周期下的至暗时刻,大药企纷纷调整、瘦身、战略重构,竞争格局已悄然洗牌。关于未来,我们还有太多的问题要求证。谁能成为下一个肿瘤之王?

一切,让时间来回答。

本文来自微信公众号:氨基观察,作者:武月

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com