友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

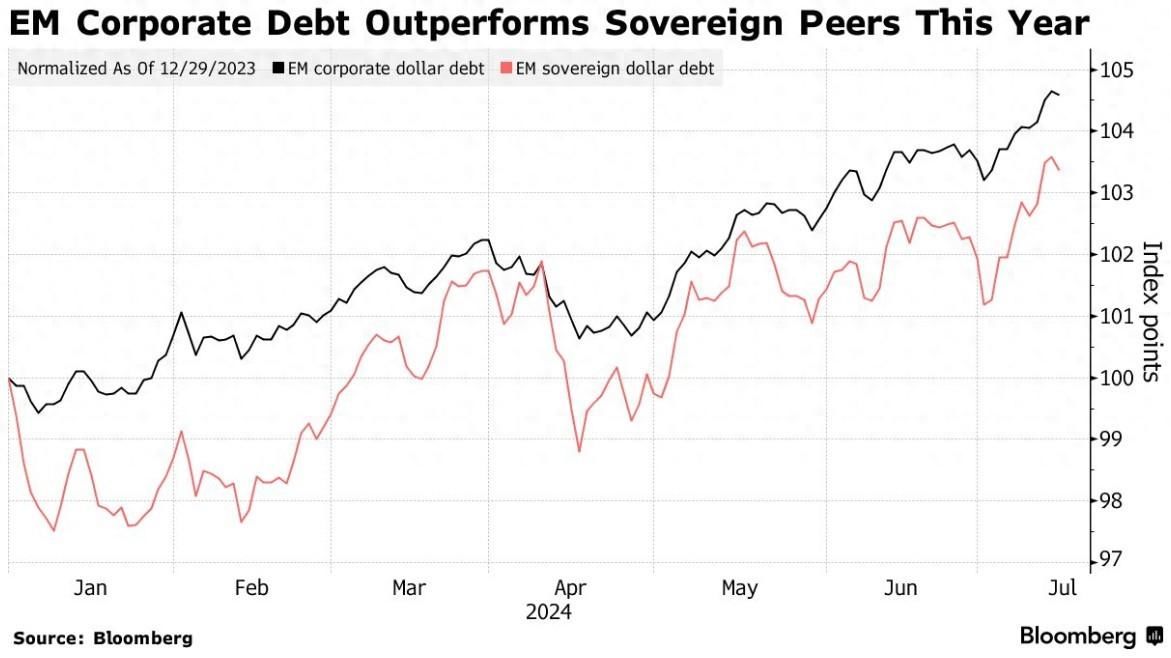

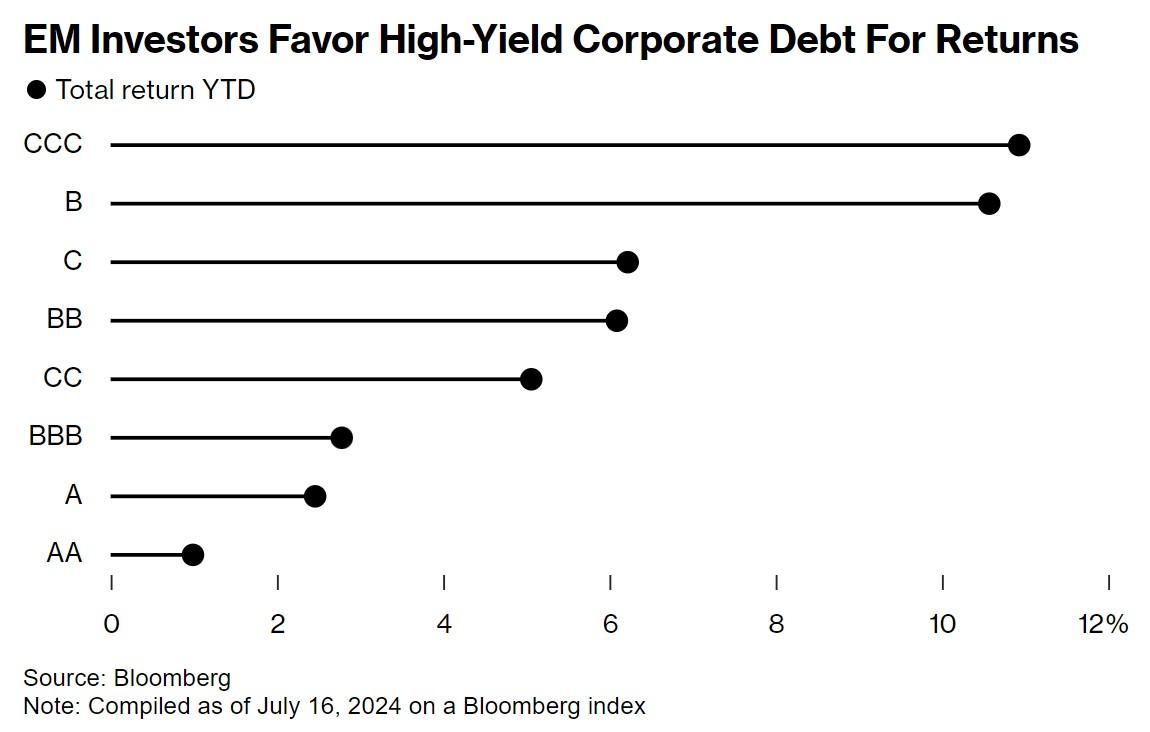

新兴市场公司债券受青睐 基金经理寻求高收益避险资产

13

0

相关文章

近七日浏览最多

最新文章

标签云

毒爱

演员

泰剧

女神

浪姐

人的价值

pong

noon

百胜中国

必胜客

红楼梦

韦神

山东大学

侯耀华

短裤

张柏芝

街拍

香港

身材高挑

美女与野兽

山东

刘德华

健身

国家一级演员

我家那小子

刘翔

游戏

虚拟世界

亲子关系

网络游戏

家长

大话西游

健身房

肌肉男

肌肉

保持沉默

霍启刚

郭晶晶

豪门阔太

出轨

思维方式

古代

俗语

奥运会

最后的晚餐

奥委会

巴黎

美国

陈冠希

超模

摄影

机器人

人工智能

北大

美国科技公司

奥组委

奥林匹克

汪小菲

大s

无人知晓

婚姻

粉红女郎

陈好

我爱你中国

德约科维奇

俄罗斯

伴侣

夫妻

情人

东野圭吾

人生

沈腾

贾玲

王琦

婆婆

esg

健康中国

中医药

娱乐圈

互联网时代

原油

特朗普

美联储

知名企业

美国商务部

汽车制造商

唐纳川普

特斯拉公司

关税

沃尔玛

零售业

科恩

鲍威尔

经济顾问

加拿大总理特鲁多

央行

美联储主席

金价

美股

高盛

现货黄金

刘易斯鲍威尔

唐纳德特朗普

美国总统

降息

日股

日韩股市

欧盟

中国

谈判桌

通货膨胀

美债

温彬

黄金价格

金价走势

财政赤字

特朗普集团

埃隆_马斯克

埃隆马斯克

国际金价

加征

纽约联储

美国经济

货币政策

超配

熊市

中国股市

新兴市场

加息

基点

通胀数据

美元兑日元

基准利率

香港金管局

市场报价利率

香港金融管理局

美元指数

解读

四年半

联邦

花旗

大数据

板块

etf

半导体

中概股

英伟达

kris

美国政府

逆回购

贷款

债券

放水

信息量

宏观经济

存款

美国国债

日元套息交易

质押率

国债

央票

股票

中债

马来西亚

美元

深交所

万军伟

平安证券

招商银行

短期融资券

银行间

基金经理

债基

河南省

专项债

再融资

成都银行

票面利率

杭州银行

青岛

南京银行

公募基金

基金

非公开发行

广西

美债收益率

andy

上海证券交易所

金融界

存款利率

中国央行

收益率曲线

港元

股份

a股

大宗商品

美国大选

美元债

上海

期货市场

金融债券

天风证券

资管

私募基金管理人

证券投资基金

腾讯控股

混合型

中国证券报

投资

国联

央视财经

中证500

物联网

密歇根大学

华能国际

混合型基金

天眼查

新华

紫金矿业

国泰君安

mba

中国人保

债券基金

东北证券

上海证券