通胀数据有望出现一些降温迹象,从而支持美联储6月降息。分析师表示,不要指望CPI会拖累金价下跌,多头这下要剑指2400了......

美国劳工统计局将于北京时间周三20:30公布备受关注的CPI报告,该报告可能显示出一些缓解迹象,这将使美联储在降息方面拥有更大的灵活性。

根据经济学家的共识预期,美国3月整体CPI同比增速将从上个月的3.2%反弹至3.4%,核心CPI同比增速则从3.8%小幅放缓至3.7%,两者的环比增速预计都将降温至0.3%。

除了总体数字之外,住房、机票和汽车价格等分项数据也很重要。这些领域一直是当前经济周期的风向标,无论朝着哪个方面的变化都可能预示着长期趋势。

通胀数据更可能不及预期在美国核心CPI连续三个月高于预期之后,经济学家们预计今天的数据可能显示通胀有所放缓。

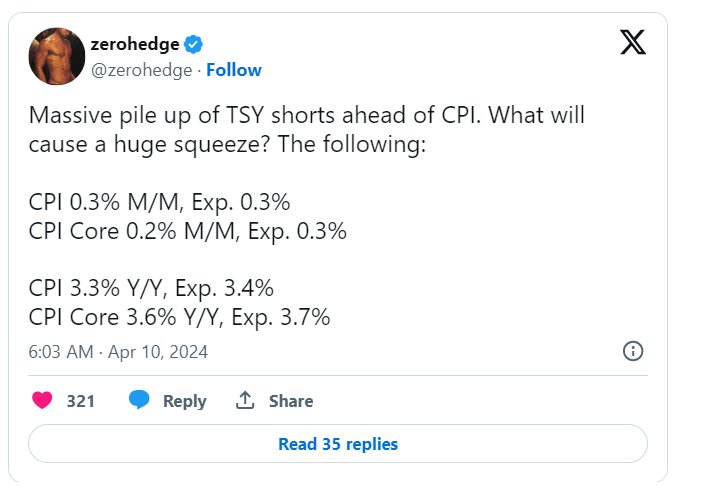

在金融博客零对冲看来,数据不及预期的可能性更大,但这并不是因为通胀实际上正在缓解,而是因为拜登政府试图操纵数据,以避免在大选前引发市场崩盘。其对3月核心CPI环比和同比增速的预期均低于市场共识,分别为0.2%和3.6%。

根据零对冲的分析,通胀数据将会放缓有两个原因。

第一个原因与1月份异常火爆的数据有关。根据美国劳工统计局对1月份超预期CPI数据的解释,租金通胀飙升是由于计算方式的改变。通过让单户独立住宅在OER(业主等价租金)中的权重提高,住房通胀在2024年提前出现。而随着时间的推移,统计人员将调整住房通胀的下滑幅度,使其低于预期,从而使总体通胀也比预期的更温和。

第二个原因也与住房有关,这是美国劳工统计局迄今为止最能自由地捏造数字的地方,因为OER往往比实际租金滞后12到18个月。因此,统计人员可以得出他们想要的任何数字,而且仍然看起来可信。

高盛经济学家也预计,机票以及汽车价格将全面下降,住房成本涨幅也将有所收窄(住房成本约占CPI权重的三分之一),这三个关键部分将推动通胀放缓。

然而,从长期来看,抗通胀战役仍然阻力重重。正如纽约联储周一公布的一项调查所显示的,未来一年租金成本预期大幅上升,这对政策制定者来说是个坏消息,因为他们经常将住房成本下降作为其对抗通胀信心的基石。

安联贸易北美高级经济学家丹·诺斯(Dan North)表示:“通胀朝着目标前进的速度还不够快,也没有足够令人信服的证据证实这一趋势。”

诺斯表示,他预计美联储官员将以基本相同的方式看待该报告,即他们需要更多证据证明通胀降至2%后才能降息。他解释道:“令人信服地迈向2%并不仅仅意味着通胀在一个月内达到2%,而是连续几个月达到2%或更低。我们距离这个目标还很远。”

周二发布的全国独立企业联合会三月份调查显示,小企业信心处于11年来的最低水平,企业主将通胀列为最令人担忧的问题。

美联储6月降息门槛很低?自上周非农数据显示美国劳动力市场仍具韧性后,投资者对通胀状况及其对美联储降息路径的影响感到日益担忧。

麦格理策略师蒂埃里·维兹曼(Thierry Wizman)表示,不同就业市场指标的模糊性意味着CPI报告将更为重要。联邦基金期货显示,市场预计美联储6月份降息的可能性约为50%,低于今年早些时候的近70%,且预计今年降息次数不会超过三次。

美国银行利率策略师梅根·斯威伯(Meghan Swiber)认为,以CPI衡量的通胀率将在3月份有所降温,这增加了美联储在6月份政策会议上降息的可能性。

斯威伯在周二的一份报告中表示:“我们预计核心CPI环比增速将下降至0.2%,原因是核心商品价格略有下降,核心服务价格压力减弱。如果这一预测成真,市场可能会认为6月份降息的可能性更大,10年期美国国债收益率将难以突破4.5%。”

高盛短期交易部门副总裁布兰登·布朗(Brandon Brown)表示,美联储在6月份会议上开始降息的门槛非常低。他指出,在3月份的SEP报告中,委员会对年底核心PCE增长率的预测中值为2.6%。而最新的数据显示,核心PCE同比增长2.8%,因此无需取得太大进展即可达到美联储的预期。3月核心CPI增长率预计将环比增长0.28%左右,这可能意味着月底公布的3月核心PCE增长率将在0.2%左右。这对美联储来说已经足够好了,尤其是考虑到年初因季节性因素而异常火爆的数据。

布朗预计,核心CPI环比增速符合预期(0.28%)将让市场对美联储6月降息25个基点的预期升至接近75%;0.3%则对市场没有明显影响;高于0.35%将显著增加美联储放弃6月降息的可能性;低于0.2%则应该能让市场预计美联储今年至少有75个基点的降息幅度,明显高于目前的定价(约66个基点)。

黄金多头剑指2400!摩根大通交易部门也强调了3月份CPI报告的重要性,并指出数据可能会对未来股票和债券的走势产生重大影响。

如果数据符合预期,摩根大通预计美股今年迄今的上涨趋势将保持不变。“也就是说,在大型股的带领下,股市将缓慢走高,但我们可能会继续看到涨势进一步扩大至更广泛的周期性/价值型股票。”

过高的通胀数据就可能引发去年8月至10月的情况“重演”,当时通胀恐慌导致美股大幅下跌。不过,摩根大通表示:“缺乏衰退担忧可能会限制股市的绝对下跌幅度。在这种环境下,我们可能会看到能源和材料等板块进一步轮动。”

如果数据低于预期,美股投资者可能会最高兴,因为这有望“加速股市上涨”。摩根大通指出,“届时可能表现优异的领域包括地区性银行、可再生能源,或许还有公用事业和房地产。此外,如果降息预期提前并推动牛市进一步扩大,这可能对周期性股票和价值股有利。小型股也可能表现更好。”

实际上,摩根大通市场情报团队认为,通胀的下降趋势将继续,因为有迹象表明劳动力市场正在降温,比如新增就业岗位中兼职的比例,以及工资增长似乎在以较低的速度增长。

除了股债市场外,黄金投资者也将密切关注美联储降息前景的变化。自上个月首次突破性上涨以来,金价势不可挡,几乎每天都创下盘中新高。尽管指标超买,但一些分析师表示,金价仍有上涨空间。

FxPro高级市场分析师Alex Kuptsikevich表示:“似乎任何有关美国的消息都是买入的理由。经济和通胀强劲的信号将凸显黄金的保值特性。而通胀疲软加剧了人们对美联储将很快降息的预期,也有利于作为无息资产的黄金。”

其他分析师指出,“美国利率预期是金价的重要驱动因素之一,但可能并非唯一因素。实际上,西方金融状况并不是推动黄金价格上涨的主要因素,亚洲需求继续主导金价走势。

在黄金近期“飙升”期间,美元指数和美国国债收益率一直保持坚挺。这意味着,如果疲软的通胀数据打击了美元指数和美国国债收益率,那么这将为黄金增添更大的上行动力。

从技术面看,Fxstreet分析师指出,相对强弱指数(RSI)触及84.23,为3月8日以来的最高水平。这表明RSI超买,黄金对投资者的吸引力正在下降。如果金价跌破2350美元区域,其将触及4月8日2303美元的低点。一旦跌破此处,就可能会给黄金带来下行压力,并导致跌势延伸至3月21日高点2222美元,甚至进一步下跌至2200美元。另一方面,如果黄金在2350上方继续走高,多头将瞄准2400美元及以上的水平。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com