友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

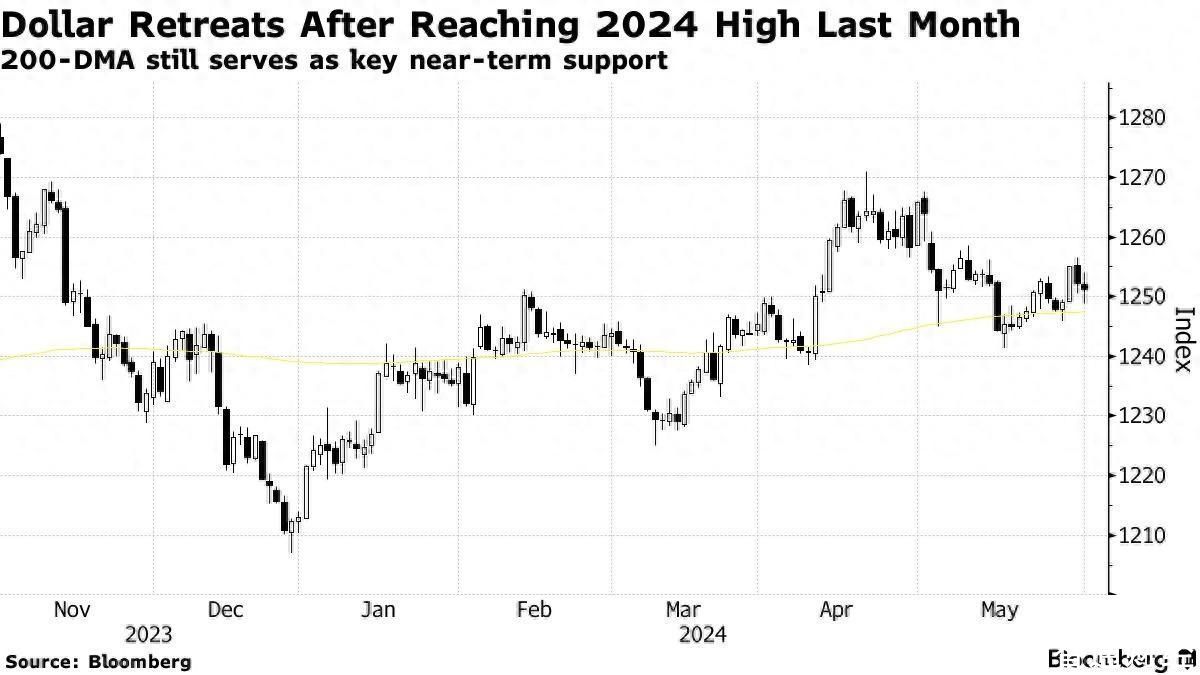

降息预期回暖 美元指数自12月以来首次月度下跌

18

0

相关文章

近七日浏览最多

最新文章

标签云

降息

央行

加息

基点

美联储

货币政策

美元指数

美联储主席

美股

鲍威尔

中概股

英伟达

日元

IMF

美债收益率

美元

人民币汇率

英国央行

印度央行

美债

黄金储备

印度

黄金

离岸人民币

a股

万军伟

期货

北向资金

中国

周茂华

英特尔

亚马逊

螺纹钢

中国银行

大宗商品

原油

日本央行

纽约商品交易所

金价

股价

对冲基金

100指数

高盛

美国

ebay

岸田文雄

日本

全球经济

基金经理

股票

微软

alphabet

自由现金流

英国

nhk

瑞银

板块

etf

ipo

sec

疫情

基金管理人

纽约证券交易所

美国银行

kris

英镑

小盘股

减持

金融界

纸币

白银

外汇

法币

金圆券

马来西亚

债券

基准利率

美国政府

伯克希尔

巴菲特

全球央行

加密货币

交易所

欧洲央行

谷歌

chro

标普

指数

理财产品

存款利率

恒丰银行

大摩

disney

espn

皮克斯

摩根士丹利

道琼斯工业平均指数

mina

铃木汽车

三菱重工

美国经济

兴业证券

香港金管局

市场报价利率

香港金融管理局

eco

mac

韩国央行

韩国

芯片

澳大利亚

澳元

布洛克

创业板指

医保

半导体

汽车之家

实体经济

以色列

黎巴嫩

通胀率

ois

个人所得税

在乎你

金砖国家

gdp

财政部

美国财政部

巴克莱

再融资

瑞典

国内生产总值

上海证券交易所

上交所

关联方

可支配收入

chris

期货市场

美国国债

金融资产

特朗普

通胀数据

唐纳川普

新兴市场

美元兑日元

解读

四年半

联邦

花旗

大数据

逆回购

贵州茅台

紫金矿业

宁德时代

马斯克

东京证券交易所

传呼机

中东

阿拉伯世界

拜登

普京

乌方

俄罗斯

乌克兰

乌总统

武器限制

以军

悬赏

将领

叙利亚

以色列国防军

黎巴嫩真主党

否决权

欧洲

出狱

赵长鹏

加拿大

居无定所

贝鲁特

军事领导层

冷战

社评

华盛顿

北约秘书长

斯托尔滕贝格

北大西洋公约组织

俄军

乌军

军队

雇佣兵

特种部队

库尔斯克

导弹

五角大楼

远程武器

菲律宾

美菲

美军

军事基地

詹姆斯

朱可娃

新闻集团

戴维默多克

智库

科学

港媒

中企

调研

创新体系

新质生产力

海军

坎贝尔

麦考尔

新总统

运输机

巡航导弹

中国航母

中俄轰炸机

洛克希德马丁

唐纳德特朗普

美国总统

哈里斯

民主党

温特沃斯米勒

真主党

寻呼机

白宫

国务卿

meta

国际舞台

英首相

伊朗总统

三毛

张维为

戴华为

陈平教授

陈平经济学者

台海

舰只

德国军舰

台湾海峡

钱学森

陈平汉朝

沙利文

关税

贸易战

保护主义

加征

养老金

社保基金

养老基金

德国

西班牙

欧盟成员国

刘和平剧作家

军事

戴维斯

军援物资

乌克兰战争

spacex

斯科特

莎拉

基德

黎明号

飞船

太空

飞行

宇航员

火箭发射

航天领域