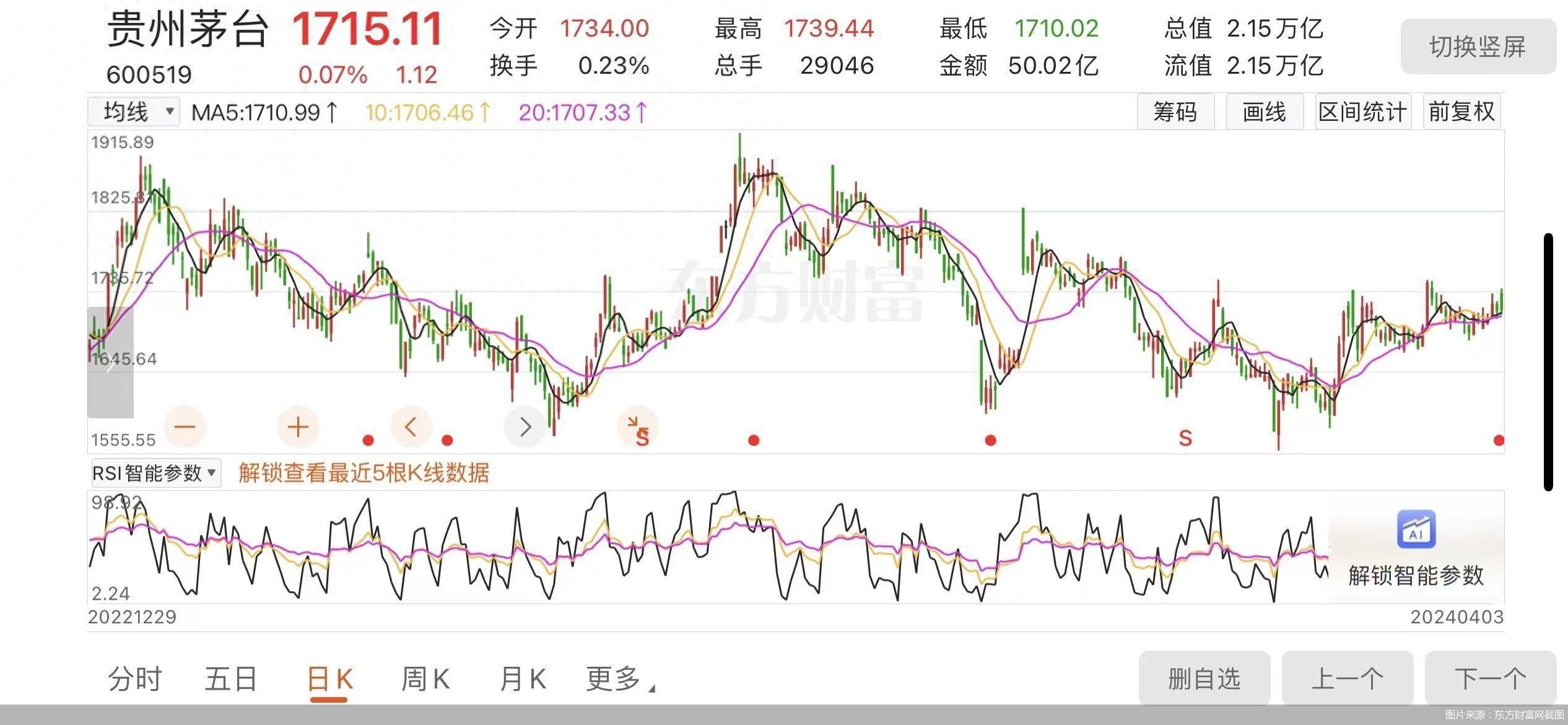

对于白酒板块而言,贵州茅台不仅是终端市场活跃度的晴雨表,同时也是中国股市风向标。清明节前最后一个交易日(4月3日),贵州茅台以1715.11元/股收盘,微涨0.07%,总市值达2.15万亿元。

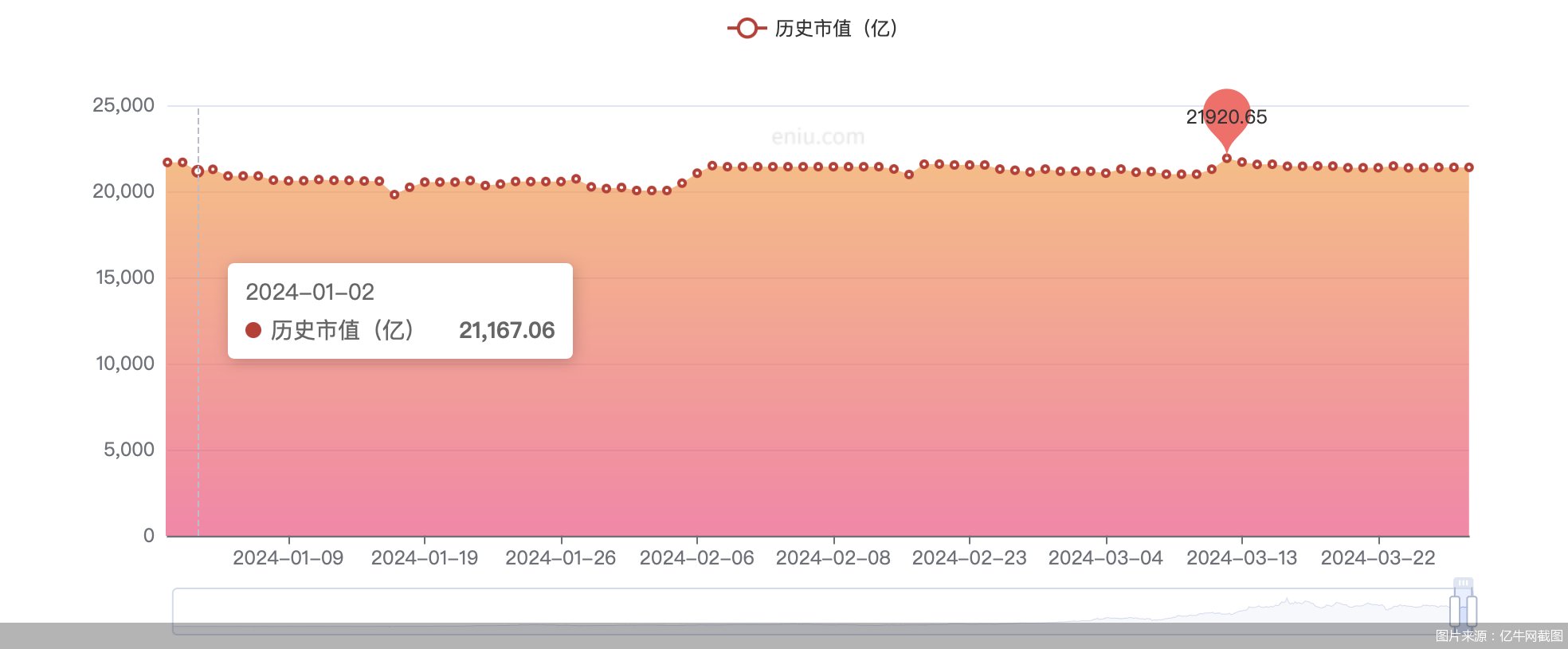

今年一季度,贵州茅台股价呈现波动上升趋势,总市值也由今年首个交易日的2.12万亿元提升至一季度最后一个交易日的2.14万亿元。与今年以来市值微增不同的是,去年贵州茅台股价虽未出现大起大落,但在波动中,市值微跌50.38万亿元。

一面是市值经历2023年微跌后逐渐回涨,一面是业绩不断双位数增长领跑白酒板块,对于贵州茅台而言,2024年市值管理之战也就此拉开序幕。

市值乍暖还寒

进入4月以来,在已过去的3个交易日内,贵州茅台股价从4月1日的1721.33元/股微跌至4月3日的1715.11元/股收盘。若将时间线拉长,2024年首个季度,贵州茅台股价由1月2日的1685.01元/股上涨至3月29日的1702.9元/股,对应市值也由2.12万亿元上涨至2.14万亿元。

从1月1日至今的61个交易日内,贵州茅台分别于1月18日、3月12日触及盘内最低价1555.55元/股与最高价1749.1元/股。

市值与股价回暖一定程度上受到北上资金影响。Choice数据显示,一季度北向资金累计净流入682.23亿元,已超过2023年全年净流入额437.04亿元。其中,从成交均价和加仓股数来计算,贵州茅台为一季度北向资金增持金额最大的股票,一季度北向资金增持贵州茅台412.50万股,加仓金额达69.14亿元。

与今年北向资金增持贵州茅台不同的是,2023年贵州茅台却遭遇着基金集体撤离。综合多家公募基金2023年年报数据,贵州茅台2023年被公募基金净卖出最多,净卖出金额达328.63亿元。

尽管位列2023年被公募基金净卖出金额最多的十只个股之一,但贵州茅台却是其中唯一一只全年收益为正的个股。

据北京商报记者整理,2023年贵州茅台首个交易日(1月3日)以2.173万亿元市值收盘,最后一个交易日(12月29日)以2.168万亿元市值收盘,基本呈现持平情况。从各季度来看,贵州茅台去年四个季度市值分别环比上涨5.06%、-6.16%、3.93%以及-2.87%。其中,贵州茅台2023年全年市值峰值出现在1月16日达2.4万亿元,当日股价为1867.88元/股;市值最低值出现在5月31日为2.046万亿元,当日股价为1583.88元/股。

尽管从全年来看,贵州茅台仅仅呈现出平稳状态,但放眼去年白酒板块资本市场整体表现来看,贵州茅台的稳定来之不易。北京商报记者统计发现,截至2023年最后一个交易日,A股20只白酒股总市值为38449.55亿元,较上年下跌4825.86亿元,同比下降11.15%。其中,贵州茅台市值占白酒股总市值的56.4%。

对于去年全年贵州茅台市值平稳的原因,香颂资本董事沈萌指出,作为成熟的特大型国有上市公司,业绩符合市场预期,同时也符合投资者对茅台增长的判断,因此市值保持平稳。随着去年底发布部分数据释放利好信号,促使今年一季度市值也将在原有基础上保持增长。

千亿业绩“创业”

在资本市场乍暖还寒之际,贵州茅台在4月初发布的2023年全年业绩无疑为资本市场注入了一针强心剂。2023年,贵州茅台迎来了营收与总利润双千亿时代。

财报数据显示,贵州茅台2023年全年实现营业收入1476.94亿元,同比提升19.01%;实现利润总额1036.63亿元,同比增长18.20%。此外,贵州茅台去年实现归属于上市公司股东的净利润为747.34亿元,同比提升19.16%;经营活动产生的现金流量净额为665.93亿元,同比提升81.46%。

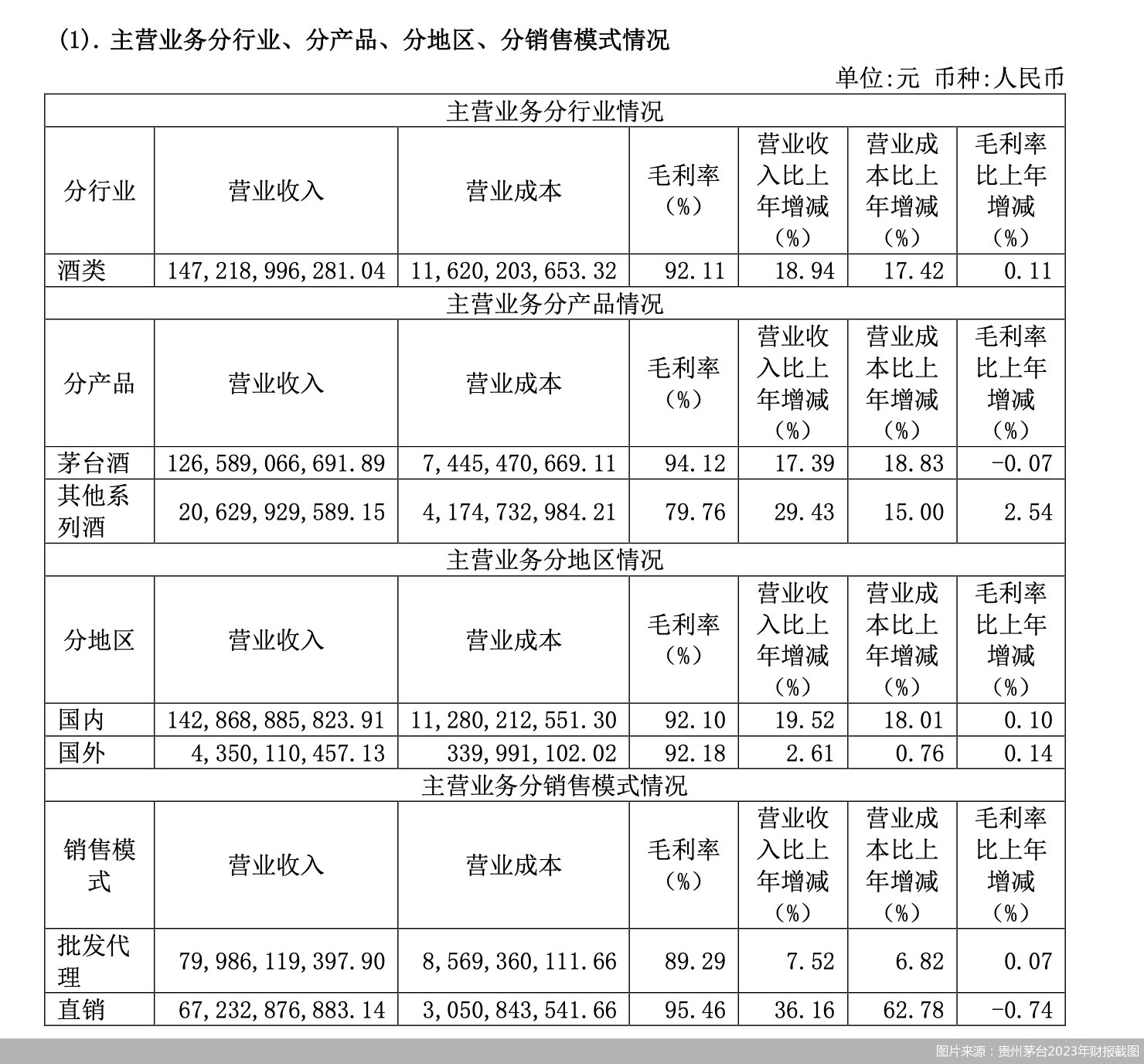

2023年,贵州茅台旗下酒类产品实现营业收入1472.19亿元,同比提升18.94%。其中,贵州茅台旗下茅台酒、其他系列酒实现营业收入1265.89亿元、206.3亿元,同比提升17.39%、29.43%。

酒类从业者指出,贵州茅台业绩不断提升,主要在于主营业务92.11%的毛利率进行支撑。其中,茅台酒毛利率远高于其他系列酒,同时也高于行业整体毛利率水平。

高于同业水平的毛利率虽支撑贵州茅台业绩不断提升,但从各产品毛利率及营收来看,却喜忧参半。

对于贵州茅台而言,2023年掀开了双千亿时代的序幕,而硬币的另一面,2023年也迎来茅台酒毛利率近六年来首次下滑。北京商报记者梳理财报发现,2018—2023年茅台酒毛利率分别为93.74%、93.78%、93.99%、94.03%、94.19%、94.12%,增速分别为0.92%、0.04%、0.21%、0.04%、0.16%、-0.07%。针对毛利率下降原因,华安证券在其研报中指出,或主因由原材料、人工费用上升所致。

与茅台酒毛利率出现六年首次下跌不同的是,系列酒则借助2.54%的毛利率增长,首次迈入200亿台阶。北京商报记者梳理贵州茅台财报发现,系列酒不足百亿的营收四年时间已破200亿元。2020—2023年贵州茅台系列酒实现营收分别为99.91亿元、125.95亿元、159.39亿元以及206.3亿元。

酒类营销专家肖竹青指出,2023年茅台酱香系列酒实现营收突破200亿元,圆满完成各项任务指标。自2015年到2023年茅台酱香酒营收规模从10亿元增长至200亿元,对茅台业绩贡献力度开始凸显,已成长为茅台集团重要增长极,后续随着3万吨酱香系列酒技改工程及其配套设施项目的陆续建成投产,茅台酱香系列酒发展速度会更快。

市值如何守业?

对于贵州茅台而言,如果说业绩是“创业”的话,那么市值则是“守业”。在一季度资本市场表现回暖,2023年业绩领跑白酒板块时,如何进一步拉升市值提升并进行市值管理,成为2024年摆在贵州茅台面前的任务之一。

针对2024年市值管理举措,北京商报记者采访贵州茅台相关部门,截至发稿前,未获得回复。

证券从业者向北京商报记者表示,影响贵州茅台今年市值变化的因素主要集中于白酒板块整体估值情况以及投资者对于贵州茅台增长的预期。从板块层面来看,白酒市场整体回温,估值也逐渐趋于合理区间,这为贵州茅台今年市值增长提供了基础。

在消费环境渐进式复苏和结构性复苏之下,食品饮料板块估值已触底,当前白酒板块滚动市盈率仅为25倍,五年历史分位数仅3%。此外,对比2021年初白酒板块近70倍的滚动市盈率而言,与目前相差近2.8倍。

国信证券在研报中指出,白酒行业估值已回落至近十年低位。目前白酒基本面正在持续修复中,但是市场对白酒长期增速预期已低至冰点,估值也回落至前期低位,因此板块已经具备上涨基础。

在整体板块估值回落下,贵州茅台市盈率也逐渐趋于合理区间。公开数据显示,贵州茅台目前市盈率约为30.24倍,分位值为45.87%。北京商报记者梳理发现,2021—2023年历年4月初,贵州茅台市盈率分别为54.44倍、40.11倍以及35.99倍,分位值分别为96.67%、77.78%以及70.24%。

中原基金董事、执行合伙人晋育锋向北京商报记者表示,市盈率是相对指标,食品酒类龙头企业大多都在30倍上下区间,50倍虽不为过,但并非常态。未来随着贵州茅台出现“爆点”拉高股价和市值,或有超级机构和资金联手做多拉升,市盈率会相对提升。

除市盈率不断向投资者释放信号外,贵州茅台未来发展方向也成为提升投资者信心的重要关注点。作为反映未来短时期内销售趋势的重要指标,预收账款素有净利润“蓄水池”之称。根据2023年财报,贵州茅台预收账款为141.26亿元。酒水行业从业者指出,贵州茅台预收账款不仅向行业释放出积极信号,同时对于资本市场而言,也有利于增强投资者信心。

如今,2024年市值管理之战拉开序幕,对于贵州茅台而言,如何进一步提升市值成为行业以及投资者关注的焦点。沈萌指出,贵州茅台在核心主业之外进行了各种尝试,如推出咖啡、冰淇淋、巧克力,但这些创新或许并不能刺激投资者预期,也不会进一步提升茅台毛利率。因此,未来若想提升市值,贵州茅台仍应该聚焦核心产品并拓展核心产品的应用场景。

晋育锋同时指出,对于贵州茅台而言,2024年需主要关注文创产品。去年,贵州茅台宣布跨界联名暂告一段落,接下来往哪方面发力成为关键点。对于文创产品发力方向,晋育锋建议称,十二生肖、24节气都在进行中,还是需要沿袭传统文化中大众认知较高的方面展开,如笔墨纸砚、诗词歌赋、神话故事等。

北京商报记者 刘一博 冯若男

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com