核心观点

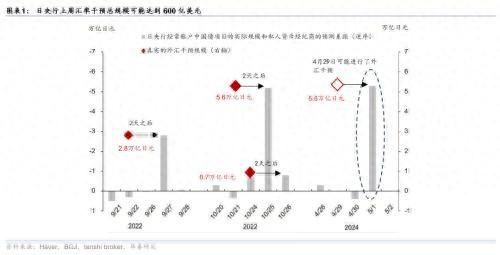

总结:上周一(4月29日),正值日本当地黄金周假期,日元兑美元触及160后快速回落近500个基点。5月1日,日央行可能再次干预。虽然最终的干预规模可能要在5月31日的财政部数据中正式确认,但我们根据日央行经常账户数据估计,上周两次干预规模可能约600亿美元,约占日本外汇储备的4.5%。日央行干预是否标志着日元阶段性贬值的低点?为何日央行在4月26日BOJ会议“放鸽”,但随即日元出现失速贬值后果断干预?日央行看似矛盾的做法背后的逻辑,对我们预测日本货币政策和日元的走势,有何借鉴?历史上,日央行干预并不是日元贬值的“尽头”,但货币政策在内外需和稳定预期间的平衡是否被打破,可能最终促使日央行在“干预汇率”和“加息/缩减扩表”中重新选择。换言之,当日币贬值速度和幅度开始“反噬”本土消费和投资需求,日元继续贬值的动力就会减弱。所以,本次干预可能最终是“顺势而为”,不排除日央行年内再次加息和/或适当削减购买国债规模,也不排除160标志着日元的阶段性低点。

目录

1.日央行:正手“放鸽”,反手“干预”

3.贬值对(再通胀)预期的推升可能进入“推绳子”阶段,日央行可能需要在“干预汇率”和“适当加息/缩减扩表”中做出更优选择

4.不排除日央行年内再次加息和/或适当削减购买国债规模,也不排除160标志着日元的阶段性低点、但并非因为汇率干预

正文

具体逻辑分成以下四步:

1.日央行:正手“放鸽”,反手“干预”

简单复盘日央行从4月26日前对日元贬值“不作为”的态度,到急转之下、疑似两次大规模干预日元汇率的过程,不难看出,日央行虽然以“维持再通胀”作为其最首要的政策目标,但目前也走到了艰难选择的十字路口(即是否任凭日元继续贬值)。而这样的转折点的到来,可能不是日央行此前预料到、准备好的。具体看:

如我们在《日元急速贬值撞“南墙”了吗?》(2024/4/30)中的复盘,日元兑美元今年2月开始明显走弱,而在4月触及、并穿破150的关键点位,4月25日东京CPI数据发布推动日元一举跌破155、而此后4月26日(周五)的日央行议息会议上,再度明显比市场预期的鸽派。会前,市场对日央行采取措施抑制日元贬值有一定的预期,如进一步的加息指引、抑或减缓扩表速度等等。而当日的议息决议的新闻发布会的信息很清晰、即日央行无意阻止日元贬值(参见《日央行仍然偏鸽,暂不加息应对贬值》,2024/4/26)。日央行的“不作为”叠加海外市场对上周日本“黄金周”假期期间政策/干预“真空期”的强烈共识下,日元套利交易再掀高潮,日元失速下跌,而在紧接着下一个交易日、4月29日,日元兑美元1990年来首次击穿160的标志性点位。

然而,4月29日当天,日元汇率击穿160的关键点位后快速回撤至155,虽然日本财务省上午未对是否进行汇率干预做出回复,但同日下午,日本财务省副大臣神田真人表示,“对于是否进行外汇干预不予置评,但是将继续采取适当措施应对过度的外汇波动,将在5月底公布是否进行外汇干预;对于是否准备在外汇市场采取行动,365天24小时随时准备做出回应,不关注特定外汇水平”。

5月1日,日元再度急速升值至最高点接近151,日央行疑似第二次干预。日央行两次干预的规模可能达到600亿美元,占其外汇储备的4.5%左右。我们可以根据高频数据拼接出日央行干预的规模:据4月30日日央行公布的数据,经常账户国债项目减少7.6万亿日元(482亿美元),大幅高于私人货币经纪商(tanshi broker)估计的2.1万亿日元(图表1),这意味着4月29日日本财政部的干预规模可能为5.5万亿日元(约360亿美元)。此外,根据路透社 ,5月1日日本财政部可能再次进行干预,规模为3.7万亿日元(236亿美元)。

为何日央行从“不作为”快速转身,选择代价昂贵的汇率干预?目前看,上周可能是日央行对日元失速贬值做出的“应激反应”,除了日元急速击穿多个关键点位外,做空日元的投机头寸大量累积,威胁金融稳定,也可能是考量之一(参见《日元急速贬值撞“南墙”了吗?》,2024/4/30)。

然而,上周的“惊险干预”后的冷静分析显示,日央行可能面临着货币政策目标的“再平衡”,在维持再通胀势头外,也需要阻止日元失速贬值。

2.干预是贬值的尽头吗?什么样的干预更有效?

回顾历史,干预可能短期奏效,但不改长期趋势。如果央行干预,则可能短期打断贬值趋势,尤其是如果干预时聚集在日元空方的投机头寸较多,那么,“平仓”的压力可能带动日元汇率盘整。然而,干预并不能打破汇率的趋势、改变汇率的基本面。往前看,日元汇率走势取决于日本本国的货币政策取向,及海外、尤其是美国利率走势。中长期,真实汇率由真实投资回报率决定。

然而,就阶段性效果而言,更有效的是“顺势而为”的干预。从外因看,如果美国长期国债利率水平阶段性见顶,则干预的效果会更好。如图表2所示,如果包含上周,日本央行三次干预汇率(我们将数天内连续干预归为“一次连续的干预操作”)。其中,2022年9月的干预并未奏效,而2022年10月22-24日在日元兑美元150左右的水平干预,标志着日元阶段性低点,其主要原因是彼时的干预是“顺势而为”——日美长期国债利差彼时也正好阶段性见顶,夯实了日元汇率的阶段性底部。

然而,如果日本央行选择小幅调整货币政策组合、如小幅加息或边际减缓扩表速度,那么,也可能有效收窄美日利差,让“干预”更为有效。日本央行会这么做吗?——接下来,我们分析日本央行政策选择的风险收益变化。

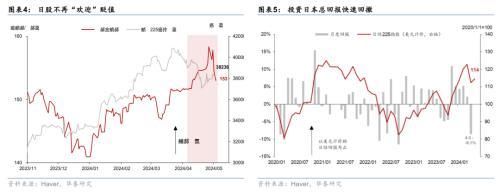

近期一些迹象表明,日元贬值推升企业盈利的传导机制不像此前顺畅——比如日本股市表现在过去一个月似乎不再受日元贬值提振,这或许意味着,日元贬值对通胀预期的边际提振在减弱。2020年来,日元贬值对本国通胀的提振作用较为明显(图表3)。正如我们在《为何日本经济“衰退”但股市表现强劲?》(2024/3/4)中论述的,日本通缩预期转为通胀预期,是对企业现金流和表观投资回报率改善最重要的宏观变量。然而,4月日元加速贬值后,日本股指不再像此前有积极的反应(图表4)。众所周知,股市的繁荣是居民和企业资产负债表修复、扩张,通胀预期上行的重要标志,所以,日本股市和汇率此前的负相关近期被打破,值得深思。

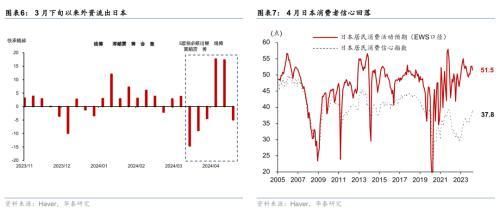

而对海外投资者而言,一旦“弱日元、强市场”的相关性被打破,他们的投资日本总回报将受到“双重打击”,而资金也将加速撤出——4月,日经指数(本币计价)下跌4.9%,而日元兑美元贬值4.2%,使投资日本的总回报大幅回撤9.1% (图表5)。于是,全球资金快速撤出日本股市(图表6)。

4月日本消费者信心下跌1.3个百分点至37.8(图表7)。近期,本国居民的通胀预期也有所回落。一方面,过快、甚至“失锚”的贬值,开始边际损害股市的流动性和投资者信心、而另一方面,本国消费继续受到弱日元、强通胀的侵蚀。当日元贬值弊端凸显,而收益递减、甚至逆转,那么,货币当局可能不得不重新评估其现有的政策组合、及其实际意义上“重外需、轻内需”的政策效果。

4.不排除日央行年内再次加息和/或适当削减购买国债规模,也不排除160标志着日元的阶段性低点、但并非因为汇率干预

市场似乎在传递一个信号,即放任日元贬值对提振再通胀信心边际效用甚微,但开始对资本流动和金融稳定产生负面影响。这可能也意味着,假以时日,货币当局(日央行)也可能需要再次调整其货币政策工具。

虽然30年通缩给日本政府留下的较大的心理阴影,因此在退出超宽松货币政策上一直“走一步,看两步”,且一直保持比市场预期更鸽派的立场。但经过二十余年的去杠杆,日本广义的居民和企业部门杠杆率均达到历史低位——居民存款仍占金融资产半壁江山,企业现金水平处于历史高位。小幅加息反而可能有助于边际增厚居民收入、且企业投资紧迫性上升(《日本:为什么“加息恐慌”目前可能是多虑?》,2024/3/25)。诚然,一些高杠杆、弱现金流部门难免受到加息影响,但或许日本政府可以通过“政策护栏”来缓解这一压力,而非继续选择超宽松的政策+超低估的日元的组合、鉴于其结果可能是以内需补贴外需。

所以,虽然日央行没有给出下一次加息的明确时点,但如果日元继续走弱、或通胀继续超预期上行,不排除日央行在年内再次小幅加息、和/或调整月度国债购买规模。

另一方面,联储是否得以今年开启降息周期、尤其是美国4-5月的通胀数据如何表现,也将是影响日元汇率的重要因素(参见《必要性下降,但今年联储还会降息吗?》,2024/4/11)。

风险提示:日央行继续选择不加息但阶段性干预汇率,美元超预期走强。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com