作者:徐风,编辑:小市妹

迎驾贡酒作为徽酒老二,是近年来冲出的一匹黑马。

自2017年后,在迎驾贡酒2024年誓师动员大会上,总经理杨照兵再次提出了冲击百亿的目标:“2024年是迎驾贡酒销售公司冲击百亿至关重要的一年。”要知道若按照2023年前三季度23.42%的增速计算,2023年公司营收预计只有68亿。

尽管迎驾贡酒业绩可圈可点,但作为区域二线白酒品牌,能否延续高增长仍然要打一个问号。

【徽酒老二还站不稳】

迎驾贡酒的百亿目标,归根结底是基于这两年业绩的快速增长。

但对未来,还是过于乐观了。

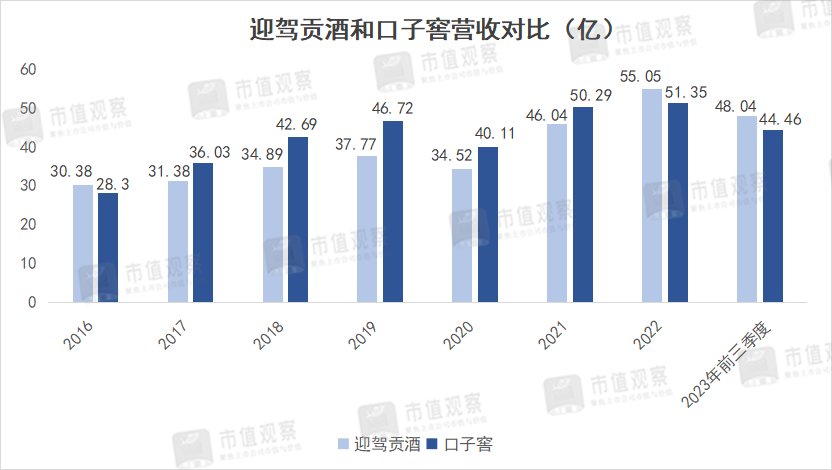

回看迎驾贡酒的发展历程,与近年来的黑马姿态不同的是,早在2016年至2020年的行业复苏期却出现了明显的增长乏力态势,4年间营业收入规模仅从30.38亿增长到了34.52亿,基本处于原地踏步的状态。

与之形成鲜明对比的,是消费升级背景下一线头部品牌的扩张行情,彼时以中低端品牌为主的迎驾贡酒则与行情失之交臂。

迎驾贡酒真正的爆发节点是在2021年,以洞藏系列为主的中高端产品放量使其业绩快速增长,并在2022年营收和净利润水平均超过了口子窖,坐上徽酒第二把交椅,仅次于龙头古井贡酒。

与此同时,迎驾贡酒的股价也迎来了一波大涨。据Wind数据显示,2021年在白酒板块只上涨了13.01%的情况下,迎驾贡酒涨幅却高达102.21%,大幅跑赢了板块。

不仅如此,2022和2023年迎驾贡酒的业绩表现同样不俗。其中2023年前三季度的营收增速为23.42%,在20家上市白酒企业中排名第8;净利润增速更快,为37.57%,排在第5位。

虽然迎驾贡酒增长的势头很猛,但省内老二的地位仍然没有站稳。一方面与口子窖的业绩规模并没有明显拉大,2023年前三季度营收仅有不足4个亿的差距。

另一方面,迎驾贡酒在安徽省内大本营的收入依旧没有超过口子窖。二者作为安徽市场的头部地产酒品牌,省内市场的重要性毋庸置疑。2023年前三季度迎驾贡酒省内市场收入为31.5亿,低于口子窖的36.2亿。

更为关键的是,推动迎驾贡酒业绩增长的两大因素,涨价和省内价格带的消费升级也面临着很大的不确定性。

【内卷或更加惨烈】

近年来白酒行业越发内卷,马太效应越演越烈,市场份额加速向头部酒企集中,存量竞争的特征更加明显。

如果说2022年是行业分化之年,一线头部白酒品牌的业绩增速尚且能够撑得住,那么2023年才是真正的考验时刻,行业的寒气开始传导到头部一线白酒品牌,业绩增速纷纷下滑,终端与指导价倒挂的现象也越来越严重。

徽酒市场作为国内竞争最为激烈的市场之一,历来有“东不入皖”的说法,省内不仅有“四朵金花”以及其他一众中小品牌,还有“茅五泸”高端品牌以及洋河股份、今世缘、山西汾酒等次高端实力派的入侵,竞争已经趋于饱和。

从徽酒市场竞争格局上看,以“四朵金花”为代表的地产酒品牌仍占据着绝对优势。据华泰证券研究,徽酒品牌在安徽当地的销售比例持续提升,从2018年的约60%提升到了2021年的66%左右。

但问题在于,当前徽酒地产酒已经有了较高的市场份额,想再进一步提升的空间已然不大。

对于迎驾贡酒在安徽本地的市场规模,董事长倪永培曾回应称,省内的营收天花板约100亿,这相对于2022年41.7亿的营收还有1倍多的增长空间。

鉴于安徽市场固化的竞争格局,迎驾贡酒想要扩大营收只能通过抢占其他品牌的市场份额来实现,而能否像倪永培预期的那样还是未知数。

更为重要的是,此前安徽省内的消费升级红利逐步消退,当前主流价格带是200到300元,在低迷的市场环境下升级到300元以上的难度正在加大,只有合肥少数几个重点城市能够升级到300元以上,这意味着存量博弈将持续升温。

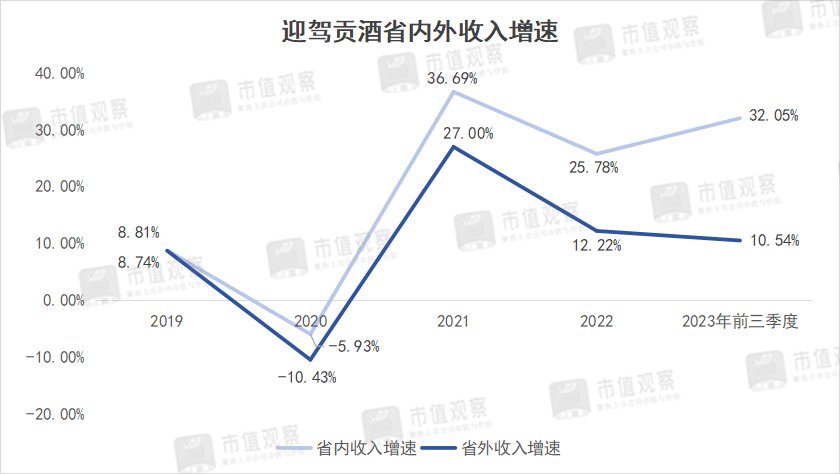

因此要想达成百亿目标,迎驾贡酒只依靠省内这一条路注定行不通,加速省外市场开拓是必选项。但公司省外市场开拓并不顺利,相对于省内增速明显放缓,自2021年后省外市场增速只在10%左右,低于省内的25%以上增速。

提价也是迎驾贡酒业绩增长的重要因素。据平安证券研究,2022年公司单价达9.8万元/千升,较2020年提升了24%。提价作为酒企去库存、保住利润和价格带的一大利器,自2023年下半年以来已经有贵州茅台、泸州老窖、舍得酒业等一线白酒品牌对主力产品进行了调价。

但在当前弱势的市场环境下,只有品牌力较强的一线酒企更有实力提价,包括迎驾贡酒在内的二线白酒品牌并没有多少提价余地,在行业回暖之前大概率不会推出提价措施。

另外,迎驾贡酒的库存问题也是一大隐忧。

【库存问题仍是困扰】

长期以来迎驾贡酒一直存在产能利用率低的问题,2021-2022年即使营收增长较快,产能利用率也只提升到了67.63%,仍有超过三成的产能处在闲置状态。

在这样的情况下,迎驾贡酒仍然壕掷62亿元大手笔扩产,是2022年17.03亿净利润规模的3倍有余。预计2027年厂区建成后可新增4万吨产能,再加上目前的8万吨总产能将增加至12万吨,而2022年公司实际产能仅为5.41万吨。

需要说明的是,近年来迎驾贡酒的存货也连年攀升,2017年至2022年由20.98亿增长到了40.1亿,增幅接近一倍,高于同期营收75.43%的增长幅度,占总资产比例超过了40%,在行业中明显偏高。

一边是产能利用率不足,另一边却又耗费巨资扩建产能,这种矛盾显露出了迎驾贡酒在这轮行业淘汰赛中不甘被甩下牌桌的焦虑心态。

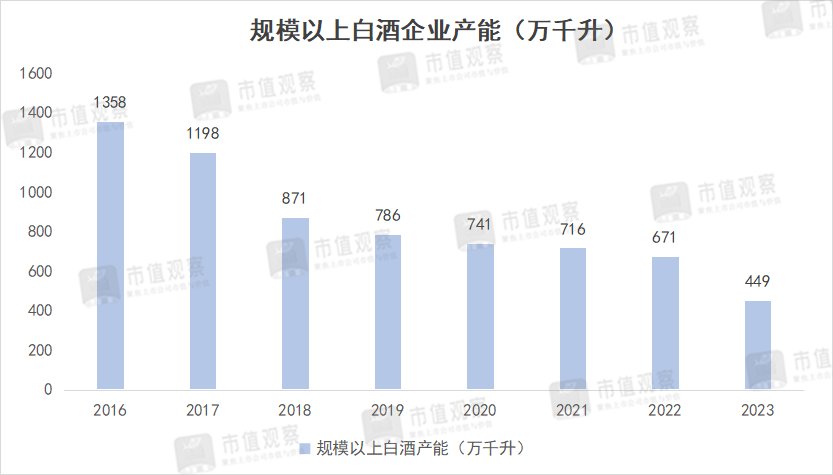

近年来,白酒行业的整体产能逐年萎缩。据官方数据统计,2023年全年规模以上白酒企业产能为449万千升,相较于2022年下降了33%,仅为2016年产能规模的三分之一。

2023年产能的明显下降说明行业淘汰赛正进入加速阶段,而与之形成鲜明对比的是一线龙头酒企还在不断扩产,意图扩大市场份额。

据21世纪报道,仅在2022年就有包括贵州茅台、五粮液、山西汾酒、泸州老窖等8家酒企宣布了扩产计划,投资额超570亿,预计新增产能超过33万吨。

除了扩产的不确定性,对迎驾贡酒影响较为明显的还有股东迎驾基金会的减持,也是近年来市场对公司争议较大的地方。

迎驾基金会是2014年由迎驾贡酒、控股公司迎驾集团和实控人倪永培共同发起成立的非公募性质基金会,自2016年以来迎驾贡酒及集团多次向迎驾基金会无偿捐赠资金和股份,其中迎驾集团分别于2019年1月和2023年12月捐赠了总股本的5%(4000万股)和2.44%(1950万股)。

迎驾基金会在2019年接受捐赠后一跃成为迎驾贡酒的第二大股东,在此之后便开始陆续减持,到2020年底持股比例已降至1.69%,2023第三季度进一步降为0.57%,仍位于第六大股东位置。

在经过2023年12月的捐赠转让后,迎驾基金会将再次成为公司第二大股东,而当下正值股价高位附近,若再次实施减持计划可能不仅会对股价产生影响,也会影响市场对公司未来的发展预期。

当前迎驾贡酒虽然取得了一定成绩,但在市场没有完全复苏、省内内卷加剧之际,稳扎稳打仍是第一选择。若强行冲刺百亿只能走向靠营销换市场的道路,但品牌力的弱势最终能取得多大效果依然值得商榷。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com