核心观点

盘面分析

周一盘中公布1-2月经济数据超预期,多项指标持续改善,市场信心受到提振,加之周末政策消息面利好,周一大盘高开之后一路震荡走高,汽车、电子、航天军工全线走强,午后涨幅扩大,最终以上涨0.99%报收,创业板继续大幅上涨2.25%,沪深两市总成交量较前一交易日增加约20.47%,场外资金继续流入,场内资金加快调仓,市场“围城”效应仍存,市场情绪较为平稳,市场信心保持稳定。

量能有所增加,个股活跃度不减,结构分化仍存,科技成长强于周期,中小票走势强于大市值蓝筹股。周一,沪深京三市有87只个股涨停,其中有9只个股为20%涨停板,1家个股30%涨停,涨幅超过10%涨停板之上的个股有78家,1只个股跌停,1只个股跌幅在10%跌停板之上,有391家个股涨幅超过5%,有10家个股跌幅超过5%,个股涨多跌少。

现阶段A股市场流动性充裕,机构资金在大盘3000点上方加快调仓步伐,周一,涨幅居前的为传媒、电子、电力设备、国防军工、汽车、计算机等,表现较弱的为煤炭、家用电器、银行、钢铁、房地产、食品饮料、有色金属等。量能有所释放、结构分化依旧、赚钱效应仍存、成长强于周期、“八二”现象为主,是周一盘面主要特征。

技术面分析

从技术上看,周一大盘高开高走,一路震荡走高,以最高点收盘,并呈价涨量增的态势,5日均线支撑,中短期均线多头排列,价涨量增的量价关系,加之日线MACD指标重新多头强化,短线盘中还将继续冲高,但日线MACD指标顶背离,加之3089点上方压力增大,短线盘中震荡也将加大。

分时图技术指标显示,5分钟MACD指标顶背离,60分钟MACD指标四次顶背离,短线盘中继续冲高后,盘中有回调要求,盘中震荡幅度将加大。

上证50价涨量增,5日线及10日线收复,20日线支撑,价涨量增的量价关系,短线盘中将继续冲高,挑战近期高点附近的压力,但能否突破近期高点的压力,量能能否继续释放是关键。

科创50价涨量增,5日线、10日线收复,价涨量增的量价关系,短线盘中继续冲高,将挑战半年线附近的压力,能否突破半年线附近的压力,量能能否继续释放是关键。

创业板价涨量增,5日线支撑,盘中留下一个16点的缺口,价涨量增的量价关系,加之日线MACD指标多头强化,短线盘中还将继续冲高,有望挑战2035点附近的压力。

综合技术分析,我们认为,短线大盘盘中还将继续冲高,但3089点上方的压力将逐步增大,继续上行还需量能的释放,若量能能够继续释放,无论涨跌,大盘都将跨越3100点整数关口;若量能难以继续释放,则大盘在3100点下方震荡蓄势运行,上行的斜率将放缓。

基本面分析

近日,央行公布了今年2月份金融数据,从数据上看,前2个月社融规模增量累计为8.06万亿,比上年同期少1.1万亿,其中对实体经济发放的人民币贷款同比少增9324亿,政府债券净融资同比减少3320亿,是前2个月社融规模大幅减少的原因所在,主要与春节因素有关,也与经济持续筑底有关,但2月末对实体经济发放的人民币贷款余额占同期社会融资规模存量同比增加0.4个百分点看,企业投资力度逐步在增加,经济复苏的步伐并未放慢。

从今年前2个月的信贷结构看,前2个月人民币贷款增加6.37万亿,1月增加为4.92万亿,2月新增规模较1月仅增加1.45万亿,其中前2个月住户贷款增加3894亿,2月住户贷款较1月少增5907亿,短贷减少1340亿,增加规模较1月少增4868亿,但长贷却增加5234亿,增加规模仅较1月减少365亿。

前2个月企(事)业单位贷款增加5.43万亿,2月企(事)业单位贷款新增规模较1月增加1.57万亿,短期贷款增加1.99万亿,较1月分增加0.53万亿,中长期贷款增加4.6万亿,较1月份增加1.29万亿,意味着2月份制造业投资增速继续保持正增长,且中长期增速强于短期。从前2个月的贷款结构看,尽管受春节性因素影响,2月贷款规模增加减少,但从住户及企(事)业单位贷款结构看,长期远好于短期,意味着房地产及制造业回升态势较好,经济向好的态势不变。

今年2月M2同比增长为8.7%,与1月持平,M1同比增长为1.2%,较1月减少4.7个百分点,减少幅度较大,导致2月M1、M2之间的负“剪刀差”重新扩大,扩大4.7个百分点,主要是受春节因素影响,企业投资增速回落,长假因素也导致企业经营活力有所减弱,M1-M2做为A股的先行指标,市场流动性有所不足,但流动性究竟如何,还要观察3月份的数据再确定。

本月15日,央行进行了MLF续作,在央行本月3870亿MLF续作中,MLF的利率保持不变,但因有4810亿MLF到期,这将意味着本月央行净回笼中期资金940亿,加之央行公开市场的逆回购操作,上周央行全口径净回笼资金为1050亿,央行阶段内所呈现出的货币政策工具使用为“价平量缩”,即央行在流动性的投放上未再如之前那样的放量操作。

时隔一年半,央行在MLF续作上缩量并净回笼资金,且在MLF的利率调整上连续7个月不变,“量”的开始萎缩,“价”的保持定力,这是上周五大盘仍未能走强的原因所在,市场担忧央行在货币政策上是否出现了改变,即从之前的适度宽松,开始转向稳健中性,市场实质担忧的是未来流动性能否保持充裕。

对于A股市场流动性而言,我们的观点是明确的,今年A股市场流动性是充裕的,2月央行下调存准率0.5个百分点,释放流动性超万亿,且降准的目的是针对包括资本市场在内的金融市场稳定,由于2月央行大幅降准,市场流动性较为充裕,资金利率持续震荡下行,3月央行通过MLF续作方式适度回笼资金,避免流动性由匮乏转向泛滥,是央行适度回笼中期流动性的原因所在。

除了央行货币政策影响流动性外,机构资金的变化在一定程度上更能反映出A股市场流动性的变化。今年以来,2个多月时间内,权益类ETF规模增长超4000亿,沪深300成为权益类ETF规模增长的主力,单一产品规模不断创历史新高,千亿级权益类ETF正在规模化涌现,随着大盘出现“V”形反转式走势,场外资金加速流入A股市场,被动型权益类基金成为各类资金流入A股市场的首选。

今年以来,国内权益类ETF加速扩容,目前权益类ETF(股票ETF+跨境ETF)总规模达到了2.02万亿,成为左右A股市场走势的主力军,与之相呼应的是,全球主要评级机构纷纷上调对A股的投资评级,外资开始看好A股市场存在的投资机会,北上资金也在加速跑步入场,大盘站在3000点之上后,北上资金已连续6个交易日净流入,这6个交易日内,北上资金净流入388.2亿,2月以来保持在大规模净流入态势。

操作策略

2月央行大幅降准,市场流动性较为充裕,资金利率持续震荡下行,机构资金不断流入权益类ETF,说明A股市场的流动性、资金活力无需担忧,我们的观点不变,A股向上的趋势已定,“稳中求进”是未来行情的主基调。操作上,轻指数、重个股、调结构,逢低关注券商、新能源、医药、军工、半导体、AI、新质生产力概念、国企改革概念及仍处于底部的中小盘成长股,回避前期强势股及垃圾股。

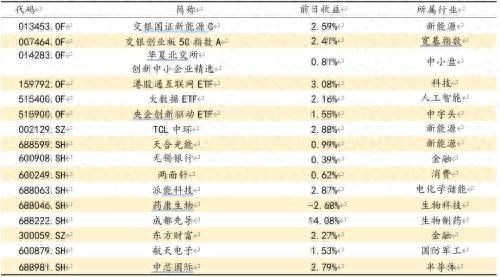

择时模拟股票组合

图表1:2024模拟股票组合

数据来源:方正证券研究所 WIND资讯

图表2:组合相对沪深300收益图

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com