市场全天震荡走低,沪指领跌。

盘面上,车路云概念股持续活跃,万通智控、鸿泉物联、金溢科技、多伦科技涨停。军工股震荡走强,中兵红箭、北方导航涨停。半导体板块开盘拉升,中晶科技、协和电子涨停。下跌方面,地产股集体调整,电网概念股震荡走低。

板块方面,车路云、军工等少数板块上涨,房地产、虚拟电厂、工业金属、家用电器等板块跌幅居前。总体上个股跌多涨少,全市场超4600只个股下跌。

截至收盘,沪指跌0.83%,深成指跌0.8%,创业板指跌0.54%。沪深两市今日成交额6886亿,较上个交易日缩量571亿。

市场涌现新热点

盘面上来看,各热点间维持着快速轮动的态势。

其中,车路云一体化概念受政策面利好催化,成为今日盘面最为热门的题材方向,而国防军工以及卫星导航板块也于盘中震荡走强,此外半导芯片与PCB等板块也于盘中局部活跃。

消息面上,6月4日,工信部网站显示,按照《关于开展智能网联汽车准入和上路通行试点工作的通知》安排,四部门确定了9个进入试点的联合体,包含长安、比亚迪、广汽、上汽、北汽蓝谷、一汽、蔚来7家乘用车企业,以及上汽红岩、宇通2家商用车企业。此外,据财联社消息,从多位知情人士处获悉,车路云一体化首批试点城市名单有望于本月内公布。

工信部表示,将引导智能网联汽车生产企业和使用主体促进产品功能、性能提升和产业生态的迭代优化。同时,还要加快智能网联汽车产品量产应用,带动汽车与新能源、人工智能、信息通信等产业融合。

事实上,今年1月,工业和信息化部、公安部、自然资源部等五部委就印发了《关于开展智能网联汽车“车路云一体化”应用试点工作的通知》,应用试点以城市为主体自愿申报,试点期为2024—2026年。

根据赛迪前瞻产业研究院报告,2022年中国智能网联车市场规模近6000亿元,2030年有望突破5万亿元,“车路云一体化”相关市场规模超14万亿元。西部证券报告指出,“车路云”协同发展趋势,对路侧边缘计算基础设施的性能、存储、可靠性、软硬协同等方面提出了更高要求,拥有智慧交通综合解决方案能力的厂商有望受益。

不过从市场整体表现看,今日走势还是偏弱。虽然“车路云一体化”这一新热点热度较高,但另一方面,昨日走强的地产与电力、电网方向今日再度跌幅居前,成交额也跌破7000亿元,可见在持续缩量的市场环境下,题材延续性仍相对较差。

对于后市,财联社认为,目前最为强势的车路云一体化概念能否成为破局的关键,仍是后市所需关注的重点。此外,随着科技股风格的有所回暖以及6月有关于科技方向催化消息或相对较多,后续反复活跃的概率较大,仍可在短线回调整理中去关注一些趋势保持完好活口标的。

两大新纪录诞生

从下跌幅度看,退市园城、退市同达、退市碳元今日正式进入退市整理期,股价集体暴跌。截至收盘,退市园城下跌96.44%,跌幅创出了A股历史最大跌幅纪录。此前该纪录保持者为退市厦华,其在2022年6月2日收盘下跌89.58%。

从上涨幅度看,也有新股创下了年内纪录。

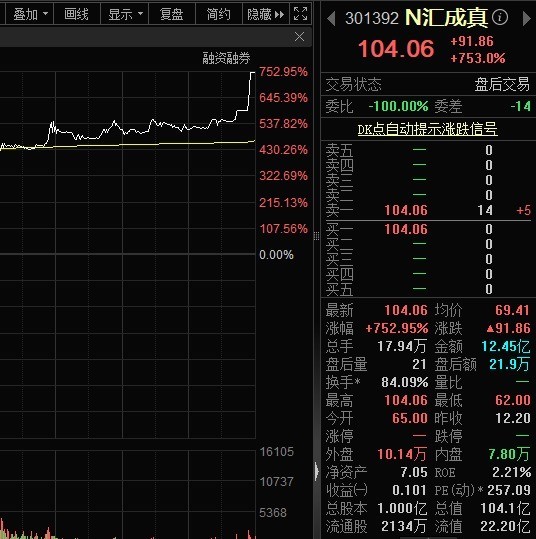

今日,A股再现“大肉签”,创业板新股汇成真空上市,开盘股价大涨逾400%,尾盘持续走高,触及84.5元/股,涨幅达592.6%,触发了临时停牌;复牌后股价二度冲高,涨幅扩大至752.5%,报104元/股,触发二次临停。盘后撮合阶段,股价继续刷新新高,报104.06元/股,涨幅达753%。

由此,汇成真空也成为了年内首日涨幅最大的新股,全天成交额逾12亿元,换手率84.09%。按公司发行价12.20元/股计算,截至收盘(报价为104.06元/股),中一签新股浮盈近4.6万元。

从主营业务看,汇成真空是一家以真空镀膜设备研发、生产、销售及其技术服务为主的真空应用解决方案供应商,主要产品或服务为真空镀膜设备以及配套的工艺服务支持。

目前,公司产品已应用于智能手机、屏幕显示、光学镜头等消费电子领域,以家居建材和生活用品为主的其他消费品领域,航空、半导体、核工业、工模具与耐磨件、柔性薄膜等工业品领域,以及高校、科研院所等领域。主要客户包括苹果公司、富士康、比亚迪、捷普等。

从行业前景来看,根据尚普咨询集团数据,中国真空镀膜行业从2017年的256.22亿元增加到2021年的485.81亿元,2022年中国真空镀膜行业的市场规模达到591.51亿元,同比增长21.76%;2023年预计将达到718.71亿元,同比增长21.49%。智信中科研究网预计,2030年全球真空镀膜设备市场销售额将达到366亿美元,年复合增长率(CAGR)为4.5%(2024-2030)。

募资情况方面,据招股书,汇成真空原计划募资额约2.35亿元,分别用于研发生产基地项目(1亿元)、真空镀膜研发中心项目(7500万元)、补充流动资金项目(6000万元)。以此次12.2元/股的发行价计算,公司此次实际募资约3.05亿元,相比原计划超募约30%。

要注意的是,虽然近期新股首日赚钱效应都可圈可点,但多数新股仍存在“上市即巅峰”的问题,后续涨幅持续收窄的新股不在少数。目前,汇成真空的动态市盈率也已经超过257倍,总市值超过100亿元。

中信证券:A股迎来重大拐点

最后,看一下中信证券对A股后市的最新研判。

中信判断,2024年下半年,A股市场将迎来年度级别上涨行情的起点,政策起效与盈利质量改善是主驱动,A股下一阶段的投资范式将是淡化规模、重视盈利,从景气投资的PEG框架转向自由现金流增长溢价,以高质量发展提升投资回报率的阶段。

具体来看,过去3年压制A股表现的三大叙事都将迎来重大拐点。

拐点1:“先立后破”的经济新旧动能转换成效初显,高质量发展下企业将淡化规模,重视盈利,避免恶性竞争。叠加新质生产力催化经济新动能,A股盈利能力和非金融板块ROE将筑底回升,并最终改善国内后地产时代的资产荒格局。

拐点2:新“国九条”重新定位市场投融资功能,以投资者为本重塑市场生态,提高A股回报预期。新一轮资本市场“1+N”政策框架随着新“国九条”落地日趋明朗。股权融资放缓、重要股东减持更规范、类“平准”资金积极入市是资金面重大拐点的主驱动。

拐点3:中美战略博弈的天秤向中国倾斜,中国的战略主动性逐渐增强,在全球事务中发挥更重要的作用。

同时,政策、价格、外部信号逐步验证,助力A股下半年迎来年度级别上涨行情起点。

①政策信号:聚焦三中全会改革优先落地领域,新质生产力强化经济新动能。②价格信号:新旧动能平稳切换下,重点观察核心城市房价企稳与控产保价效果。③外部信号:美国的全球影响力逐渐衰弱,中国的外交正在主动破局。

在上述因素催化下,A股行情将展现出三大特征:

行情逻辑:A股核心驱动从预期修复转向现实验证。预计全年盈利同比增速(中证800口径)将从2023年的-2%回升至+1%,内需消费、供给格局较好的制造业、科技医药有望成为全年结构性亮点。

行情催化:政策效果决定节奏,盈利修复决定趋势,外部因素决定空间。一类情形,三季度A股或将直接开启年度级别上涨行情,短期弹性更大,优先得到政策催化的新兴产业主线有望领涨。二类情形,三季度市场将进入整固期,四季度A股或将迎来年度级别上涨行情的起点。

行情主线:中信证券建议下半年配置重心逐步从红利低波转向绩优成长。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com